総支給額を示す「額面」が同じでも、「手取り額」は人によって大きく変わります。この記事では、おおよその手取り年収が分かる計算方法と、月収や年収に対する手取り額の早見表を紹介します。

細かい控除項目も解説するので、自分の収入がだいたいどれくらいの手取りになるのかを知りたい方、また自分の収入の見直しをしたい方はぜひ参考にしてください。

【関連記事】「転職での年収アップの相場は?交渉のポイントや年収アップしやすい人の特徴を解説」

【関連記事】「転職活動で希望年収を聞かれたら|希望年収の決め方&スマートな答え方」

【関連記事】「「103万円の壁」とは? 引き上げると「手取り」が増加する理由は?」

【関連記事】「職種別平均年収ランキング」

「もしかしたら仕事頑張りすぎ!? 」... そんな方へ

\無料・登録不要/

『仕事どうする!? 診断』を受ける >

1. 年収の手取り計算方法は?

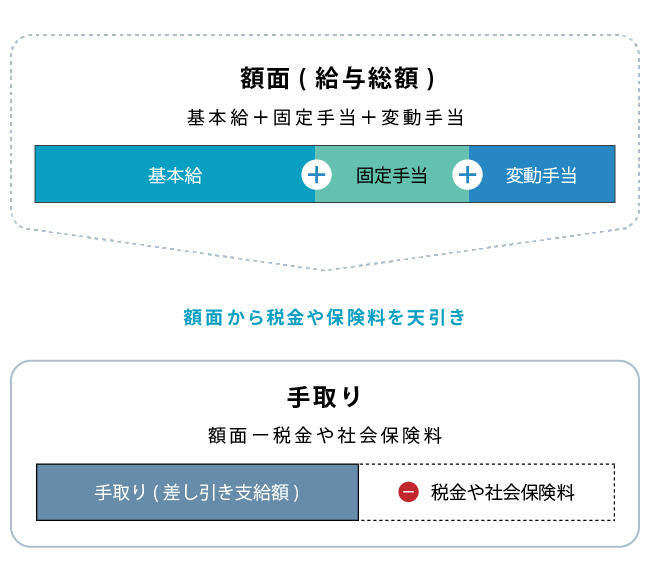

「手取り」とは、勤務先から支払われた給与のうち、実際に自分の手元へ入る金額を指し、給与明細の「差引支給額」という項目で確認できます。

年収の手取り額を自ら確認したい場合は、以下の計算式でおおまかな算出が可能です。

給与総額ー社会保険料ー所得税ー住民税=手取り

それぞれの金額は、以下のとおり源泉徴収票や給与明細などで確認できます。

- 給与総額:源泉徴収票の「支払金額」

- 社会保険料:源泉徴収票の「社会保険料等の金額」

- 所得税:源泉徴収票の「源泉徴収税額」

- 住民税:1年分の給与明細の「住民税」もしくは「住民税決定通知書」

1.1. おおよその手取りが分かる計算方法

年収1000万円未満の手取り額は額面の70~85%程度、年収1000~2000万円の手取り額は額面の60~75%程度、2000万円以上の手取り額は額面の50~65%程度となります。具体的な年収の手取り計算方法は以下のとおりです。

ただし、実際の年収は家族構成や前年の所得、住んでいる自治体などによって所得税や住民税、健康保険料など各種税金が異なりますので、おおよその目安として参考にしてください。

| 年収 | 手取りの割合 | 手取り計算の例 |

|---|---|---|

| 1000万円未満 | 額面の70~85% | 600万円×70~85%=420万円~510万円 |

| 1000万円~2000万円未満 | 額面の60~75% | 1500万円×60~75%=900万円~1125万円 |

| 2000万円以上 | 額面の50~65% | 3000万円×50~65%=1500万円~1950万円 |

日本では課税金額が高くなるにつれて徴収される税金も高くなる「累進課税制度」を採用しているため、年収が多いほど、額面に対する手取り額の割合は少なくなります。

【参照】(全国健康保険協会)令和7年度保険料額表(令和7年3月分から)

【参照】(日本年金機構)厚生年金保険料率

【参照】(厚生労働省)雇用保険料率について

【参照】(東京都)個人住民税

【参照】(国税庁)所得税の税率

1.2. 「手取り計算」が必要な場面

実際に受け取ることのできる「手取り額」は、現実的な生活設計に欠かせないものです。例えば、求人情報で「年収500万円」と記されていても、実際に手元に入るのは350万円~400万円程度であることが多く、その手取り額を元に生活費や貯蓄、借り入れを計画しなければなりません。

「年収」という額面の数字だけで生活費を見積もると、実際には大幅な赤字になる可能性もあるため、手取り計算によっておおまかな手取り額を把握しておくことが大切です。

【関連記事】「年収とは?手取りとの違いや確認方法、年齢・業種別の平均額を紹介」

【関連記事】「手取りとは?額面との違いや計算方法、年代別の平均額を紹介」

【関連記事】「年収と手取りの違いは?それぞれの確認方法や額面・所得との違いも解説」

【年収300万円以上の求人はこちら】

2. 【月収・年収別】手取り早見表

上記の手取り計算方法を利用して、月収と年収からおおよその手取り額がわかる早見表を作成しました。正確な手取り額は、控除額や扶養人数によって異なるため、大まかな手取り額の目安として参考にしてください。

2.1. 【月収別】手取り早見表

まずは、月収の額面からおおまかな手取りを確認する早見表を紹介します。

| 月収額面 | おおよその手取り額 |

|---|---|

| 15万円 | 10万5,000円~12万7,000円 |

| 18万円 | 12万6,000円~15万3,000円 |

| 20万円 | 14万円~17万円 |

| 22万円 | 15万4,000円~18万7,000円 |

| 24万円 | 16万8,000円~20万4,000円 |

| 26万円 | 18万2,000円~22万1,000円 |

| 28万円 | 19万6,000円~23万8,000円 |

| 30万円 | 21万円~25万5,000円 |

| 35万円 | 24万5,000円~29万7,000円 |

| 40万円 | 28万円~34万円 |

| 45万円 | 31万5,000円~38万2,000円 |

| 50万円 | 35万円~42万5,000円 |

| 55万円 | 38万5,000円~46万7,000円 |

| 60万円 | 42万円~51万円 |

| 70万円 | 49万円~59万5,000円 |

| 80万円 | 48万円~60万円 |

| 90万円 | 54万~67万5,000円 |

| 100万円 | 60万円~75万円 |

2.2. 【年収別】手取り早見表

次に、年収の額面からおおまかな手取りを確認する早見表を紹介します。

| 年収額面 | おおよその手取り額 |

|---|---|

| 250万円 | 175万円~212万円 |

| 300万円 | 210万円~255万円 |

| 350万円 | 245万円~297万円 |

| 400万円 | 280万円~340万円 |

| 450万円 | 315万円~382万円 |

| 500万円 | 350万円~425万円 |

| 550万円 | 385万円~467万円 |

| 600万円 | 420万円~510万円 |

| 650万円 | 455万円~552万円 |

| 700万円 | 490万円~595万円 |

| 750万円 | 525万円~637万円 |

| 800万円 | 560万円~680万円 |

| 850万円 | 595万円~722万円 |

| 900万円 | 630万円~765万円 |

| 1000万円 | 600万円~750万円 |

| 1500万円 | 900万円~1125万円 |

| 2000万円 | 1000万円~1300万円 |

【関連記事】「新卒の初任給は平均どれくらい?手取りの計算方法や控除額も解説」

【関連記事】「新卒の初任給は平均どれくらい?手取りの計算方法や控除額も解説」

【関連記事】「転職前にボーナス(賞与)をもらうには?退職のタイミングやスケジュール」

【関連記事】「夏のボーナス後の転職は「早めの転職活動」がポイント!」

【年収400万円以上の求人はこちら】

3. 年収から引かれる税金と保険料の計算式

ここからは、年収から引かれる税金と保険料について解説します。計算方法も紹介するので、手取り額をシミュレーションする際の参考にしてください。

3.1. 所得税

一年間に得た所得に対して課される国税です。収入から各種所得控除を差し引いた「課税所得金額」に、所得税の税率を掛け、規定の控除額を引いて計算されます。

なお、所得税の税率は課税所得金額に応じて5~45%の7段階に分かれています。日本では累進課税制度を採用しているため、所得が上がるほど高い税率が適用されます。

【所得税の逆算表】

| 課税所得金額 | 所得税の税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

所得税=課税所得金額×所得税の税率-控除額

所得税には2037年まで、基準所得税額の2.1%が復興特別所得税として加算されます。

【出典】:国税庁「No.2260 所得税の税率」

【出典】国税庁「個人の方に係る復興特別所得税のあらまし」

3.2. 住民税

都道府県や市区町村などの地方自治体が、個人や法人の所得に対して課す地方税のことです。自治体によって異なるものの、前年の1月から12月に93万~100万円以上(自治体によって異なる)の年収がある場合は課税対象になります。

住民税=課税所得金額×税率10%-税額控除額+均等割5,000円

住民税における均等割とは、一定の収入がある方全員に均等に課せられる税金で、令和7年度時点の標準額は5,000円です。

3.3. 健康保険料

病気やケガの際に、医療費を一部負担してもらうためのものです。保険料は収入に基づいて計算されますが、保険料率は加入する保険組合によって異なります。会社員の場合は給与から天引きされるのが一般的です。

健康保険料=標準報酬月額×健康保険料率÷2

健康保険料率は保険組合や都道府県によって異なります。健康保険料は企業と従業員が折半で納付します。

3.4. 厚生年金保険料

厚生年金保険制度に加入するために支払う保険料です。厚生年金保険とは、老後の生活資金を確保するための重要な社会保険制度の一つであり、強制適用事業所で働く70歳未満の方は、原則として必ず加入しなければなりません。

厚生年金保険料=標準報酬月額×厚生年金保険料率(18.3%)÷2

令和7年度時点の厚生年金保険料率は、18.3%で固定されています。厚生年金保険料も、企業と従業員の折半です。

3.5. 雇用保険料

失業した場合や育児・介護休業を取った場合に、一定の給付金を受給するために支払う保険料です。原則として、週20時間以上、かつ31日以上の雇用見込みがある方が支払いの対象者です。

雇用保険料=額面給与額×雇用保険料率(0.55%)

従業員が負担する令和7年度の雇用保険料率は0.55%です。

3.6. 介護保険料

介護保険制度に基づき、介護サービスを利用するために支払う保険料です。介護保険料が徴収されるのは40歳~64歳の期間です。

介護保険料=標準報酬付額×介護保険料率(協会けんぽ:1.59%)÷2

令和7年度における全国健康保険協会(協会けんぽ)の介護保険料率は1.59%で、企業と従業員の折半で納付します。

【出典】全国健康保険協会「協会けんぽの介護保険料率について」

【関連記事】「生きていくために必要なお金はいくら?「必要年収」を考えてライフプランニングしよう!」

【年収500万円以上の求人はこちら】

4. 手取りが増える所得控除とは?

税金や社会保険料を計算する際に、課税対象となる所得金額から、一定額を差し引いて計算できる制度を「所得控除」といいます。

税金のベースとなる課税所得額を減少させることで、納税者は実際の所得よりも少ない金額に対しての税金を支払うことになり、結果として税負担の軽減と手取り額の増加に繋がります。

年末調整で控除できるものもあれば、「雑損控除」「医療費控除」「寄附金控除」など、自ら確定申告しなければならないものもあるので忘れずに行いましょう。現在認められている所得控除は以下の通りです。

- 雑損控除

- 医療費控除

- セルフメディケーション税制

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 寡婦・寡夫控除

- 勤労学生控除

- 障害者控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

上記のように、現在は15種類の所得控除があります。その中から代表的なものをいくつか紹介します。

【関連記事】「給料から引かれる税金とは?所得税と住民税について詳しく解説!【社会人のためのお金の勉強】」

4.1. 社会保険料控除

納税者本人、もしくは配偶者や親族が負担すべき社会保険料(国民年金、国民健康保険、健康保険・厚生年金保険など)を納付した際、納めた金額に対して受けられる所得控除のことです。

【出典】国税庁「No.1130 社会保険料控除」

【関連記事】「社会保険とは?公的医療保険と公的年金について詳しく解説!【社会人のためのお金の勉強】」

4.2. 生命保険控除・地震保険控除

支払った生命保険料、介護医療保険料、個人年金保険料、及び損害保険における地震保障の保険料分に対して受けられる所得控除のことです。

【出典】国税庁「No.1140 生命保険料控除」

【出典】国税庁「No.1145 地震保険料控除」

4.3. 医療費控除

納税者本人、もしくは配偶者や親族が支払った医療費が、一定額を超える場合に受けられる所得控除のことです。

【出典】国税庁「No.1120 医療費を支払ったとき(医療費控除)」

4.4. 住宅ローン控除(住宅借入金等特別控除)

10年以上のローン契約で、認定住宅を新築等した場合に受けられる所得控除です。この控除を受けるには、新築等から6か月以内に居住の用に供していること、控除を受ける年の12月31日まで引き続き居住の用に供していることなど、多くの条件があります。

【出典】国税庁「No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)」

4.5. iDeCo(小規模企業共済等掛金控除)

小規模企業共済や、個人型確定拠出年金iDeCo(イデコ)の掛け金を支払った場合に、その金額について受けられる所得控除のことです。

【出典】国税庁「No.1135 小規模企業共済等掛金控除」

【関連記事】「【iDeCo】転職した場合はどうなる?必要な手続きと継続方法を解説」

4.6. ふるさと納税(寄付金控除)

都道府県や市町村などの自治体に、寄付をした場合に受けられる所得控除のことです。一般的には、その年に寄付した額の合計額-2,000円が寄付金控除額となります。

【出典】国税庁「No.1150 一定の寄附金を支払ったとき(寄附金控除)」

【関連記事】「イチから教えます!「ふるさと納税」ってなに?」

【IT・Web職種への転職をご希望の方はこちら】

5. 手取りに関してよくある疑問

「求人で公開されている給与は手取りなのか」「ボーナスの手取りはいくらになるのか」など、手取りに関してよくある疑問について解説します。

5.1. 求人情報の給与額は手取り?額面?

求人情報では、「年収」「月給」といった記載で給与額が示されていますが、この額は税金や保険料が引かれる前の総支給額である「額面」です。控除額は従業員によって異なるので、基本的に求人情報で手取り額が明示されることは少ないでしょう。

年収に魅力を感じて入社したものの、実際の手取りは思った以上に低くがっかりしたということにならないためにも、額面からおおよその手取り額を確認しておくことが重要です。

【関連記事】「【年俸制(ねんぽうせい)とは】月給・日給制との違いやメリット・デメリット、注意点」

5.2. ボーナスの手取り額は?

ボーナスからは、所得税、健康保険料、厚生年金保険料、雇用保険料、介護保険料(40歳~64歳)という5項目が差し引かれます。つまり、住民税以外の税金や保険料が、毎月の給料と同様に引かれるということです。

控除の割合はおよそ2~3割と言われているため、実際に受け取るボーナスの手取り額は、額面の7~8割程度になるでしょう。例えば、額面50万円のボーナスであれば、手取りは35万~40万円程度になる計算です。

【関連記事】「ボーナスの手取り額を計算する方法は?引かれる税金と保険料を解説!

【関連記事】「ボーナス(賞与)から所得税はどれくらい引かれる?税金の仕組みを知ろう」

年収アップを目指すなら

まずはプロにご相談ください

マイナビエージェントについて詳しく知る >

6. まとめ

会社から支払われる給与の総支給額を「額面」、実際に受け取る金額を「手取り」と言います。日本では、所得が高くなるにつれて課せられる税率が高くなっていく「累進課税制度」を取り入れているため、所得が高い方ほど額面に対する手取りの割合は少なくなります。

求人情報で提示されている給与額は額面であることがほとんどなので、転職後にギャップを感じないためにも、実際の手取りがいくらになるのかを予め確認しておくことが重要です。その際は、ぜひ本記事の計算方法やシミュレーションを参考にしてみてください。

\転職するか迷っていてもOK/

マイナビエージェントに無料登録して

転職サポートを受ける