1年間に会社から支払われる給与やボーナスの総支給額を「年収」と言います。一方、税金や保険料が引かれ、実際に労働者が受け取るのが「手取り」です。この記事では、さまざまな場面で使用される「年収」と「手取り」の違いに加えて、それぞれの確認方法や混同しやすい言葉との違いも解説していきます。

【関連記事】「転職での年収アップの相場は?交渉のポイントや年収アップしやすい人の特徴を解説」

【関連記事】「「103万円の壁」とは? 引き上げると「手取り」が増加する理由は?」

【関連記事】「職種別平均年収ランキング」

「もしかしたら仕事頑張りすぎ!? 」... そんな方へ

\無料・登録不要/

『仕事どうする!? 診断』を受ける >

1. 「年収」と「手取り」の違いとは

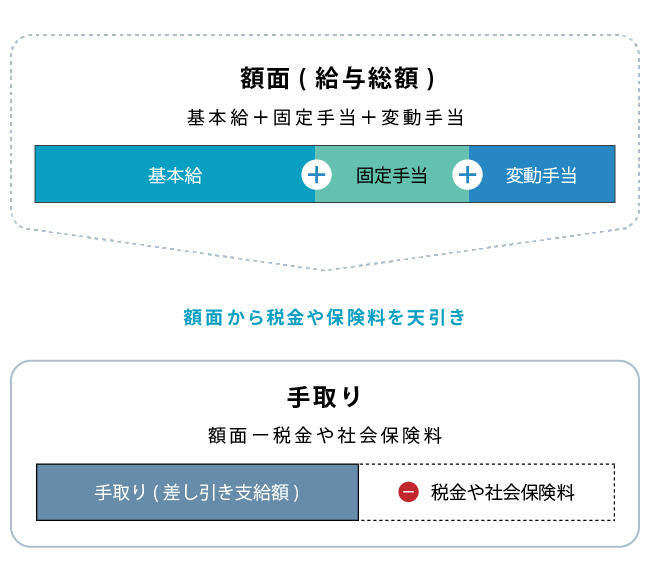

まず、「年収」とは社会保険料や所得税、住民税などの税金が差し引かれる前の、会社から支払われる「1年間の総支給額」です。毎月の給料やボーナスはもちろん、残業代や役職手当といった各種手当も含まれます。1年間の収入を聞かれた場合は、「年収額」を答えるのが一般的です。

一方、「手取り」とは年収から社会保険料や税金などを引いた後の、労働者が実際に受け取る金額を指します。無理のない生活設計をするには、実際に使える「手取り額」を把握しておくことが大切です。

【関連記事】「年収とは?手取りとの違いや確認方法、年齢・業種別の平均額を紹介」

【関連記事】「手取りとは?額面との違いや計算方法、年代別の平均額を紹介」

【関連記事】「夏のボーナス後の転職は「早めの転職活動」がポイント!」

2. 「年収」「手取り」と混同しやすい用語解説

「年収」「手取り」のほかにも収入に関する用語はいくつかあり、それぞれ異なる意味を持っているため、間違えないよう使い分けなければなりません。ここでは、使い方を混同しやすい用語の意味と、「年収」「手取り」との違いについて解説します。

2.1. 額面との違い

収入における「額面」とは、会社が従業員に対して支払う給与の総額です。基本給に加えて、各種手当や賞与などを含み、社会保険料や税金の控除はまだ行われていない金額のことです。つまり、全てを含んだ総支給額という点で、「額面」と「年収」は同じ意味合いを持ちます。

【関連記事】「ボーナスとは?もらえる条件・時期・平均額・手取りの計算方法を紹介」

2.2. 所得(給与所得)との違い

「所得(給与所得)」とは、給与から必要経費とみなされる「給与所得控除額」を差し引いた金額のことであり、総支給額の「年収」や実際に受け取る「手取り」とは意味が異なります。

2.3. 給料・給与との違い

まず、「給料」は賞与や手当が含まれない「基本給」を指すのが一般的で、昇給などがない限り、変動することはありません。

一方、「給与」は賞与や手当を含んだ総支給額であり、「1年間の給与収入」は「年収」と同じ意味で使用されます。また、「先月の給与額は●円でした」という使い方もできます。

【関連記事】「基本給とは?手取りや固定給との違い、決め方について詳しく解説」

2.4. 月給・月収との違い

「月給」と「月収」も異なる意味を持ちます。「月給」は、1ヶ月分の基本給と固定手当を足したものです。固定手当とは、「役職手当」「住宅手当」など改訂がない限り変動しない手当を指します。

一方、「月収」は「年収」を12ヶ月で割ったものとするのが一般的です。「月収」には1ヶ月分の残業手当や賞与も含まれるため、月々変動します。

2.5. 年俸との違い

「年俸」とは、1年間に支払われる給与の総額を指します。月給のように毎月決まった金額が支給されるのではなく、1年間を通じて支給される総額があらかじめ決まっている給与体系です。

年俸制では1年間の総支給額が12ヶ月分に分けられ、毎月均等な額が支給されることが多い傾向です。ただし、契約によってはボーナスや各種手当は含まれず、別途支給される場合もあります。

【関連記事】「年俸制(ねんぽうせい)とは?月給制との違いやメリット・デメリットを解説」

【年収400万円以上の求人はこちら】

3. 「年収」を使うシーン

1年間の総支給額である「年収」は、生活のどんなシーンで使うのでしょうか。ここでは、「年収」が必要な3つのシーンを例に挙げて解説します。

3.1. ローンやクレジットカードを申し込むとき

ローンやクレジットカードを申し込む際は、返済能力の有無を確認するため、金融機関やカード会社から年収の提示を求められる場合があります。

また、年収はローンの借入額や、クレジットカードの信用限度額にも大きな影響を与えます。高額な借入やクレジット枠を希望する際は、年収額を証明できる書類が必要になる可能性もあります。

3.2. 転職活動を行うとき

転職活動の際、企業側から現在の年収や希望する年収を確認されることがあります。企業はこれらの年収情報を元に、応募者と給与の交渉をする可能性があります。この際に聞かれるのは、基本的に手取りではなく年収です。

また、企業が求人情報で提示している報酬額も、手取りではなく年収であることがほとんどです。もしも、年収と手取りを混同していると、転職後に「こんなはずじゃなかった」と後悔することになるかもしれないので、両者の意味をしっかり把握しておきましょう。

【関連記事】「給料・年収が高い仕事とは?メリットや必要な資格、転職方法について紹介」

【年収500万円以上の求人はこちら】

4. 「手取り」を使うシーン

次に、「手取り」を使用する具体的な生活シーンを紹介します。手取りは実際手元に入ってくる金額なので、より身近なシーンで活用することが多くなります。

4.1. 生活費の計算や将来の計画をするとき

毎月の家賃、光熱費、食費、通信費など、生活費の予算を計算するときに使用します。手取りから毎月の固定費を差し引けば、貯金にまわしたり趣味に使ったりできる額が確認できます。

また、結婚や出産、マイホーム購入といった将来の計画も、年収ではなく実際手元に入ってくる手取り額に基づいて行うのが基本です。

4.2. 転職の判断をするとき

求人情報の年収額にひかれて転職したものの、実際は手当が支給されなかったり、業績が悪化して賞与がなくなったりすることも考えられます。そのため、手取りが少ないことは転職を判断する基準にもなります。

ただし、前述した通り求人情報で手取り額が提示されることはほとんどないので、転職の際は自ら手取り額を計算して把握しておかなければなりません。もし、転職先の年収について不安がある場合は、転職エージェントなどを利用すると、事前に明確な年収と手取りが確認できる可能性が高いので、安心して転職の判断ができるでしょう。

【関連記事】「簡単な手取り計算方法を紹介!月収・年収の手取りが分かる早見表も」

【年収600万円以上の求人はこちら】

5. 「年収」と「手取り」の確認方法

自分の「年収」と「手取り」は、どこで確認できるのでしょうか。ここでは3つの確認方法を紹介します。

5.1. 給与明細で確認する

その年に受け取った給与明細の「総支給額」を全て足すことで年収がわかります(支給額合計)。月々の明細に加えて、賞与や臨時収入の「総支給額」も入れる必要があります。

また、手取りは通常「差引支給額」という項目に記載されています。1年間の総手取り額を知りたい場合は、年収と同じく1年分の「差引支給額」を足して確認しましょう。

【関連記事】「給与明細の正しい見方は?項目ごとにチェックのポイントを解説」

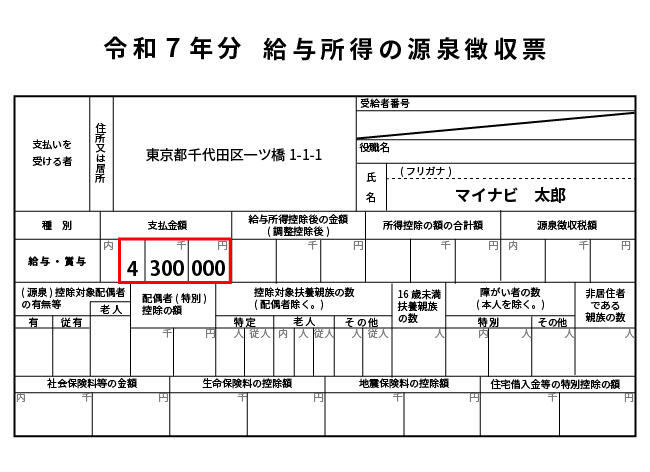

5.2. 源泉徴収票で確認する

源泉徴収票は毎年12月頃に会社から発行されるもので、収入を証明する書類としても使用可能です。年収は、源泉徴収票の「支払金額」で確認できます。支払金額とは会社から支払われた給与の総額、すなわち年収のことです。

一方、手取りは源泉徴収票に記載されていないため、知りたい場合は自ら計算する必要があります。実際の計算方法は以下の通りです。

手取り=支払金額-源泉徴収税額-社会保険料等の金額-住民税額

源泉徴収税額と社会保険料等の金額は源泉徴収票に記載されていますが、住民税額は一般的に記載されていないので、月々の給与明細で1年分の税額を計算したり、職場からもらえる「住民税決定通知書」で確認したりしなければなりません。

また、非課税交通費が支給されている場合は、その金額も足して算出します。

5.3. 所得証明書で確認する場合

源泉徴収票や給与明細が手元にない場合は、居住する自治体で所得証明書を発行してもらいましょう。所得証明書とは、住民税を計算する際に自治体が基準とする書類で、1年間の収入、すなわち年収を確認できます。自治体によっては、課税証明書でも年収が確認できるケースもあります。

一方、どちらの書類にも手取りは記載されていないため、これらの書類のみで正確な手取り額を把握するのは難しいでしょう。

【関連記事】「給料から引かれる税金とは?所得税と住民税について詳しく解説!【社会人のためのお金の勉強】」

【年収700万円以上の求人はこちら】

6. 「年収」からおおよその「手取り」を確認する方法

年収からは、社会保険料や税金が引かれます。年収からおおよその手取りを確認したい場合は、以下の計算式で算出できます。

ただし、実際の手取り額は家族構成や前年の所得などによって異なりますので、おおよその目安として参考にし、詳しい割合は各種保険料や自治体のサイトにてご確認ください。

| 年収 | 手取りの計算式 |

|---|---|

| 1000万円未満 | 年収×0.7~0.85 |

| 1000万円~2000万円未満 | 年収×0.6~0.75 |

| 2000万円以上 | 年収×0.5~0.65 |

【参考】国税庁「No.2260 所得税の税率」

【参考】全国健康保険協会「令和7年度保険料額表(令和7年3月分から)」

【参考】総務省「個人住民税」

【参考】日本年金機構「厚生年金保険料額表」

【参考】厚生労働省「令和7年度の雇用保険料率について」

【参考】全国健康保険協会「協会けんぽの介護保険料率について」

【関連記事】「社会保険とは?公的医療保険と公的年金について詳しく解説!【社会人のためのお金の勉強】」

7. 【年収別】手取り額の早見表

ここでは、上記の計算式を使用した手取り額の早見表を紹介します。年収別に、おおよその手取り額を把握したい方はぜひ参考にしてください。

| 年収額面 | おおよその手取り額 |

|---|---|

| 200万円 | 140万円~170万円 |

| 300万円 | 210万円~255万円 |

| 400万円 | 280万円~340万円 |

| 500万円 | 350万円~425万円 |

| 600万円 | 420万円~510万円 |

| 700万円 | 490万円~595万円 |

| 800万円 | 560万円~680万円 |

| 900万円 | 630万円~765万円 |

| 1000万円 | 600万円~750万円 |

| 1500万円 | 900万円~1125万円 |

| 2000万円 | 1000万円~1300万円 |

| 3000万円 | 1500万円~1950万円 |

8. 「年収」や「手取り」をアップさせる方法

ここからは、「年収」や「手取り」をアップさせたいという方に向けて、具体的な方法を5つ紹介していきます。現在の収入に満足していない方は、ぜひ参考にしてください。

8.1. 所得控除を活用する

税金や社会保険料を計算する際、課税対象となる所得金額から一定の金額を差し引くことができる制度を「所得控除」といいます。

これにより、課税される所得額が減少し、実際の収入より少ない額に対して税金を支払うことになるため、結果として税負担が軽減され、手取り額が増えます。現在国が定めている所得控除は以下の通りです。

雑損控除

医療費控除

セルフメディケーション税制

社会保険料控除

小規模企業共済等掛金控除

生命保険料控除

地震保険料控除

寄附金控除

寡婦・寡夫控除

勤労学生控除

障害者控除

配偶者控除

配偶者特別控除

扶養控除

基礎控除

控除の中には、年末調整で処理できるものや、「雑損控除」「医療費控除」「寄附金控除」など、確定申告が必要なものもあるので、忘れずに申告しましょう。

8.2. 資格を取得して昇進を目指す

一般的には、昇進することで基本給が上がり、ボーナスが増加したり役職手当がついたりするため、年収アップが見込めます。

昇進を目指すには、仕事で成果を挙げて会社から評価される必要があります。また、資格を取得して専門的なスキルを証明できれば、業務の幅が広がって昇進できる可能性が高くなるでしょう。

【関連記事】「20代必見!転職に有利な資格やキャリアアップにおすすめの資格」

8.3. 副業をする

年収アップには、副業を始めるのも一つの方法です。複数の収入源を持つことで、経済的な安定性が増すだけでなく、新しいスキルを獲得できる可能性もあります。副業で得た知識を本業に活かしたり、将来的なキャリアアップにつなげたりすることも可能です。

ただし、副業を選ぶ際は本業への影響を十分に考慮し、無理のない範囲で行うことが大切です。また、企業によっては副業を禁止している場合があるため、事前にしっかりと確認を行いましょう。

【関連記事】「【社会人におすすめの副業4選】選ぶ際の判断基準と注意点も解説」

8.4. 資産運用をする

労働による年収アップが見込めない場合は、資産運用によって資産を増やしていく方法もあります。銀行口座に預けていても利息がほとんど期待できない近年、限られた収入を最大限に活用する手段の一つとして、資産運用を始める人が増えています。

特に、日本では2024年1月から新NISA制度が導入され、多くの人が投資に関心を持つようになってきました。こうした制度を利用して、リスクを抑えた長期的な資産運用により、経済的安定を目指すのもいいでしょう。ただし、投資は元本割れのリスクもあるため、無理のない範囲で慎重に行う必要があります。

【関連記事】「新NISAとは? わかりやすく解説、デメリットや注意点も詳しく解説! (1)」

8.5. 転職する

「実際の年収が、入社前に提示されていた金額と大幅に違う」「会社の業績が悪く、この先も手取りがアップする見込みはない」など、収入に関して何らかの不満を抱えている場合は、早めに見切りをつけて転職を考えることをおすすめします。

これまでの経験やスキルを活かせる職場に転職することで、年収や手取りがアップする可能性もあります。もしも、転職時の年収や手取りに不安を感じたら、転職のプロである転職エージェントを活用しましょう。転職エージェントを利用することで、収入に関する疑問を事前にしっかり確認できるため、より満足のいく転職が目指せます。

【離職中の方限定】今すぐ転職したい!最短で転職するための「無料個別相談会」

年収アップを目指すなら

まずはプロにご相談ください

マイナビ転職エージェントについて詳しく知る >

【卒業年早見表はこちら】

9. まとめ

年収は税金や社会保険料を差し引く前の総支給額で、手取りはそれらを差し引いたあとの実際に受け取る金額です。年収はローンの申し込みや転職時に必要となる場合があり、このとき誤って手取り額を伝えてしまうと、あとで問題になる可能性があるため注意が必要です。

年収や手取りは、月々の給与明細や源泉徴収票などで確認できます。もしも、現在の収入に不満がある場合は、紹介した方法を参考に、年収や手取りアップを目指して行動してみましょう。

\転職するか迷っていてもOK/

マイナビ転職エージェントに無料登録して

転職サポートを受ける