ファイナンシャル・プランナーであり、経済キャスターとして最新情報を伝えている鈴木ともみ氏が、若手社会人がライフプラン、ファイナンシャルプランなど人生設計を立てる上で、いつのまにか罠に陥ってしまうことがないために、新NISAや資産形成、投資に関する「デメリット」や「注意点」について解説するコラムの第2回。今回は、資産形成に必要な「3つの目」や資産形成におけるポートフォリオの組み方を主に解説していきます。

(※もしかしたら仕事頑張りすぎ!? ... そんな方におすすめ『仕事どうする!? 診断』)

【関連記事】「新NISAとは? わかりやすく解説、デメリットや注意点も詳しく解説!(1)」

【特集】「若手社会人が知っておきたい! 「新NISA」の基本が分かる記事特集」

1.資産形成に必要なのは「3つの目」

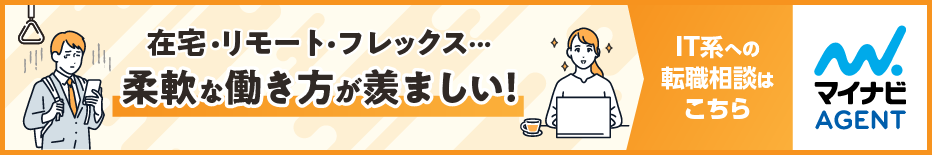

2024年1月からスタートした新NISA(ニーサ)。前回の第1回のコラムでもご説明しましたが、新NISA(ニーサ)とは、少額からでも投資が可能である「少額投資非課税制度」です。NISA口座を開設し、「つみたて投資枠」と「成長投資枠」で投資した金融商品から得られる利益は非課税となり、非課税で保有できる限度額は最大1800万円(うち1200万円は成長投資枠)。

また、年間投資枠は「つみたて投資枠」が最大120万円、「成長投資枠」が最大240万円、2つの利用枠の併用により、最大360万円まで投資可能となりました。

前回のコラムで、この資産形成ブームに乗じて「周りが始めたから自分も同じように始める」とか「自分だけ時代に取り残されないために」という思いだけで新NISAをスタートさせることはおススメしない、ということをお伝えしました。

人生の資産形成に必要なのは、「鳥の目」で俯瞰してライフプラン全体や投資環境全体をとらえ、「虫の目」で資産形成に必要な金融商品を細かくチェックし、「魚の目で」投資した結果に影響する経済・金融・マーケットの流れを確認する姿勢が大切なのです。

そして、社会情勢がデフレからインフレへと変化する中、「デフレ脳からインフレ脳へ」と自身の考え方や行動を変化させる必要が出てきたこと、そして、ここで大事なのは、あくまで「インフレ脳」に変化させることが目的であって、決して「ギャンブル脳」に変化させるわけではないということです。

【関連記事】「【新NISA】初心者はつみたて投資枠から!商品選びや注意事項を解説」

【関連記事】「今の高3生以上は"金融スキマ世代"!?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(1)」

【関連記事】「インフレとは? インフレーションの意味や種類を簡単に紹介--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(2)」

今の仕事、会社がつらい...無料で相談できる転職エージェント「マイナビ転職エージェント」に相談してみる。

2.保有する(保有を予定している)資産の組み合わせや比率の分散方法を考える

具体的には『長期・積立・分散』の法則に合わせて資産形成していくという考え方が『投資』であり、ギャンブル脳でお金を投じる考え方は『投機』となります。

投資の本来の意味は『利益を得る目的で、事業に資金を投下すること』。

投機の意味は『価格の動きだけを追いかけて利益を得る売買行為のこと』です。

(1) 投資は、事業や証券にお金を投下すること

(2) 投機は、価格の値動きだけを追いかけること

この違いを心得た上で、では、投資を含めた資産形成をするためには、どのような基本を押さえればよいのでしょうか。

まず、資産形成を始める際には、ご自身の保有する(保有を予定している)資産の組み合わせや比率をどのように分散するのかを考えることを意識しましょう。この資産の組み合わせや比率のことを「ポートフォリオ」と言いますが、どのようなポートフォリオを組むべきか、予算と目標を立てることが大切です。

投資に失敗したり、罠に陥ってしまったりする人は、だいたいこの段階でつまづいてしまいます。

【関連記事】「石破茂首相が総裁選で言及して注目、「金融所得課税」とは?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(20)」

【関連記事】「なぜ円安? いつまで続く!?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(3)」

【関連記事】「【新NISA】初心者も成長投資枠を使ってみよう!3つの活用方法を解説」

3.どのようなポートフォリオが良いかは投資目標によって異なる

どのようなポートフォリオが良いかは、ご自身の投資の目標によって異なります。

まずはご自身で、

(1) 最初に投資する金額はいくらか②毎月どれくらい積立できそうか

(2)いつまでにどのくらいの金額を目標にしているのか

について考えましょう。

【関連記事】「日経平均株価とは? 最近の株価上昇の理由は!?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(11)」

【関連記事】「【新NISA】成長投資枠の対象が分かりづらい?よくある3つの誤解を徹底解明!」

4.ポートフォリオは「安全性」・「流動性」・「収益性」の3つのポイントに分けて考える

その上で、資産形成で選ぶ金融商品について3つの特徴があることを押さえておきます。

様々な金融商品(銀行預金、債券、株式、投資信託等)で資産形成していくために、ポートフォリオを組む場合には、ご自身の目的にあった金融商品を選んで組み合わせていきます。

その組み合わせは「安全性」・「流動性」・「収益性」という3つのポイントに分けて考える必要があります。

「安全性」とは、その金融商品で運用した結果、元本が減らないような金融商品になります。

具体的には債券などがあてはまります。

「流動性」とは、必要になったときに現金に換えやすい換金性の高い金融商品になります。

もっともわかりやすいのは、必要なときにすぐに現金化できる普通預金などが当てはまります。

「収益性」とは、その金融商品で運用することによって利益が出やすい一方、損失を出す可能性も高い金融商品です。

株式や投資信託などが当てはまり、金融商品や銘柄によってはハイリスク・ハイリターンの性質を持っています。

【関連記事】「「TOPIX(東証株価指数)」とは? インデックス投資って何?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(13)」

【関連記事】「金価格はなぜ上昇している!?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(7)」

【関連記事】「【新NISA】口座の金融機関変更/50歳からの投資/売却タイミング...よくある疑問を専門家が解説!」

5. 安全性と収益性は両立しないと考えた方が良い

本来ならば、これら3つの特徴を全て持った金融商品があれば良いのですが、残念ながら3つの特徴を持ち合わせた金融商品は存在しません。

投資詐欺の場合には、あたかもこの「3つの全ての特性を持っているおいしい金融商品だ」とススメてきますが、そのような金融商品は実際にはありません。騙されないで下さい。

まず、安全性と収益性は両立しないと考えた方が良いです。つまり、安全性が高い商品は収益性が低く、収益性が高い商品は安全性が低いということです。

◆「安全性」が高ければ ⇒「収益性」は低い。 「収益性」が高ければ ⇒「安全性」は低い。

安全性と収益性が両立しません。つまりローリスクであればローリターン、ハイリスクであればハイリターンの結果が得られるわけです。

例えば定期預金や債券は安全性が高く、収益性が低い商品ですが、株式は収益性が高く、安全性は低い商品という考え方が一般的です。

6. 流動性が高ければ収益性は低く、収益性が高ければ流動性は低い

同じように流動性が高ければ収益性は低く、収益性が高ければ流動性は低くなります。

◆「流動性」が高ければ ⇒「収益性」は低い。 「収益性」が高ければ ⇒「流動性」は低い。

この流動性の考え方も大切で、よく投資詐欺にあってしまった人は「利益が出たのでお金を引き出したい」と相手に伝えたところ、「追加の資金を投じないと引き出せない」などと返答され、追加資金を投入し、被害の金額がどんどん膨らんでしまったというケースが多々あるようです。

これは、最初の段階で流動性のある商品なのかどうかを確認せずに始めてしまい、目先の数字やチャートに騙され続けた典型的なパターンと言えるでしょう。

最初の段階で、その金融商品に投じた資金の出し入れが自由なのか、流動性を確認しておくべきです。そして、「安全性」・「流動性」・「収益性」という3つの特徴を合わせ持つ金融商品が存在しないからこそ、ご自身でそれぞれの特徴を持つ金融商品を上手にバランスよく組み合わせて、ポートフォリオを組む必要があります。

【関連記事】「補正予算って何!?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(4)」

【関連記事】「実質賃金とは? なぜマイナスが続いている!?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(17)」

7.ポートフォリオを組む際のバランスは食事と同じ

このポートフォリオを組む際のバランスは食事と同じです。

「主食であるご飯」「サラダのような副菜」「お肉やお魚のような主菜」のうち、どれか一つに偏ることなくバランス良く摂取することが大切です。

例えば、自分や家族の生活費の出し入れが必要な時期であれば「主食は普通預金のような流動性のある商品」に、「主菜はまとまったお金を債券と定期預金のような安全性のある商品」に、「副菜は余裕資金で収益性のある株式や投資信託などの商品」へと分散してお金を投じるという考え方です。

これまでの日本では多くの方々がご自身の資産のうち5割以上を預貯金のままにしているという状態が続いていました。食事で言えば、半分以上をご飯でお腹いっぱいにしてきたわけです。

今年からスタートした新NISAを利用できる金融商品は、株式や投資信託となりますから収益性のある商品です。つまり、これからの時代は、収益性も考えてバランス良くお腹に貯めていきましょうという考え方に変化してきているのです。

バランスを考えるということは、金融商品の3つの特徴をとらえて全体を俯瞰する鳥の目が必要であり、一つひとつの金融商品の特徴については虫の目でしっかりと理解することが大切です。

【関連記事】「利上げとは? 住宅ローンへの影響は?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(19)」

8. 資産や性格やリスク許容度を把握しておくことが大切

さらに、収益性のある商品を選ぶ際にはハイリスクであるため、安全性のある金融商品よりもリスク許容度を把握しておく必要性が出てきます。

バランス良く分散投資するためには、ご自身の資産や性格やリスク許容度を把握しておくことが大切です。

「リスク許容度」とは、その人がどこまでリスクを取ることができるのか(許容できるのか)、その限度を示すものです。

このリスク許容度の見極め方を始め、ポイントや注意点などについては、今後のコラムで解説していきたいと思います。

【関連記事】「インバウンドとは? 需要はまだ続く?--"金融スキマ世代"に送る『鈴木ともみのわかりやすい経済ニュース解説』(8)」

【関連記事】「【例文アドバイス】面接日程メールの書き方や返信方法は?調整する際のマナー」

【関連記事】「【例文あり】面接結果の合否連絡が遅い・来ない場合の対処法を解説」

「一人で転職活動をするのは不安...」という方は、無料で相談できる転職エージェント『マイナビ転職エージェント』にご相談ください。

\転職するか迷っていてもOK/

マイナビ転職エージェントに無料登録して

転職サポートを受ける

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

鈴木ともみがキャスターを務める『WORLD MARKETZ』(東京MXテレビ・ストックボイスTV)は平日夜22:00~23:00生放送(鈴木ともみは月曜日担当)。最新のグローバルな金融経済ニュースをリアルタイムでお伝えする国際金融報道番組。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・