Trivia

Trivia

賢い女性管理職は使ってる!老後の資金を賢く備えるにはiDeCoで効率的に増やす

30代になって社会人としてのキャリアを着実に積み重ね、収入も上がってきたときに考えたいのが、将来のためのお金のこと。病気やケガなどの万一の短期用資金の他に、結婚や子育て、住宅購入などの中期的に貯めるもの、60歳以降など長期的に貯めていくものに分けて考えるのがマネープラン。特に女性管理職ともなれば、長期的視野を養う力をつけることが重要。マネープランも目的別にしっかり管理を。

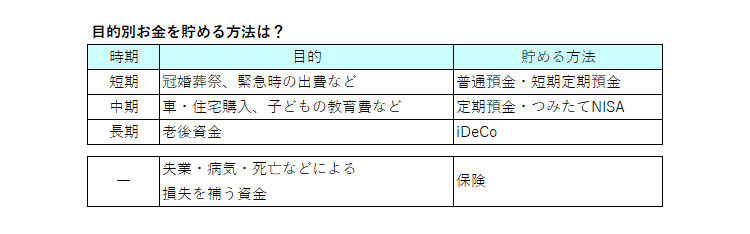

必要なタイミングと目的によって資産形成を考える

お金は、使う目的や時期によって貯める場所や方法を変えることが大切。資産計画をたてるときには、短期・中期・長期に分けて考えることで、お金の感覚をつかむレッスンにもなります。図1は、まとまった資金が必要になる主な目的と適切な資産形成の方法。短期~長期で考えておくべきものの他に、失業や長期入院などに備えておくお金もあります。

(図1)

中でも「老後のお金は、まだまだ先のこと...」と後回しにしている人も多いかもしれません。ですが、「人生100年時代」と言われている今、なるべくなら早めに準備を考えておきたいものです。そこで注目すべき方法は、老後資金を備えるためのiDeCo(個人型確定拠出年金)の活用。

公的年金に上乗せして老後資金に備えることができる!

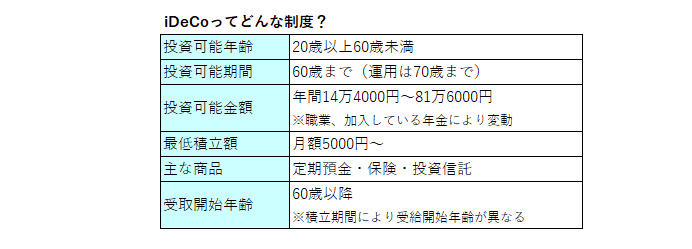

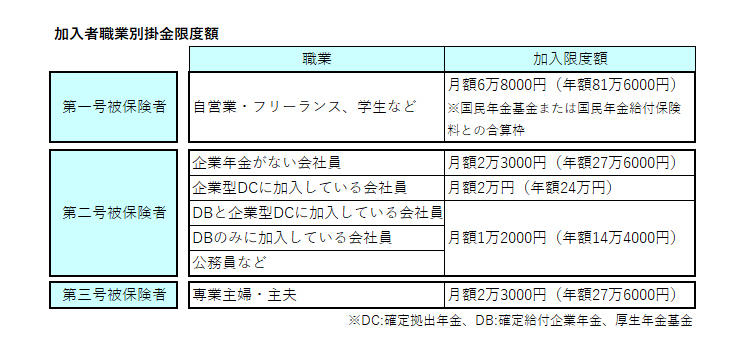

iDeCo(個人型確定拠出年金)とは、自分で私的年金を積み立てる制度。原則、20~60歳未満までの国民年金・厚生年金の加入者が加入でき、定期預金・保険・投資信託の3つの金融商品から選んで積み立てていくことができます。月額5000円から積み立て可能で、加入者の職業によって上限額が変動します(図3)。受け取りは60歳以降となりますが、手厚い税制優遇があるので、老後の資金作りに最も適していると言えます。

(図2)

(図3)

3つの節税優遇を活かして効率的な運用をめざそう!

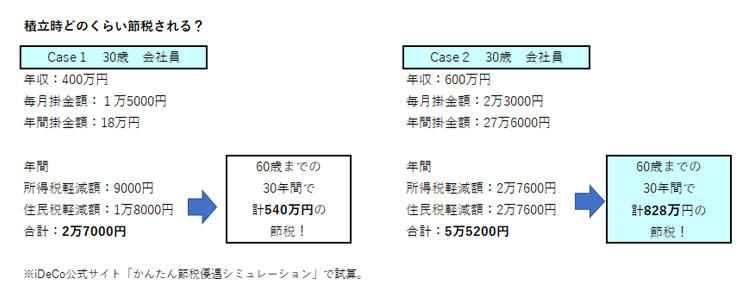

最大のメリットの「税制優遇」は、3つの段階で受けることができます。1つ目は「積立時」。毎月の積立額の掛金すべてが、所得控除の対象です。つまり、老後資金を積み立てながら、所得税と住民税の負担を軽減できるということ。図4は、実際にどのくらいの金額が節税されるかを計算した例。収入と毎月の掛金額に比例して節税効果が高まるので、Case2の方がより金額が大きくなります。

(図4)

2つ目は、投資信託・定期預金で得た運用益・利息にかかる税金が免除されます。通常、受取時に運用益に対して20.315%の税金分が差し引かれるところ、この制度を利用することでまるごと受け取れます。図5は、運用益にかかる税金分をどのくらい受け取れるかを表した例。ここで節税できた資金を再投資に回すことで、さらに資産を増やせるかもしれません。

(図5)

3つ目は、受取時での税額控除。積み立てたお金は、「一時金」「年金」「一時金+年金」の3つの方法から選べますが、すべての方法で税額控除を受けられます。一時金として受け取った場合は「退職所得控除」が、年金で受け取ると「公的年金等控除」が適用されます。一時金と年金を併用して受け取ると、両方の税額控除が適用されます。

いざiDeCoをはじめる前に...注意点もしっかりおさえよう!

いいことづくめのiDeCoですが、もちろん注意すべき点も。前述したように受け取りは60歳以降になるので、老後の資金作りを確実に行える一方で、お金がどうしても必要になっても引き出すことはできません。また、加入期間が10年に満たない場合は60歳の段階で受け取ることができませんので、ある程度余裕資金の範囲で積み立てるようにします。

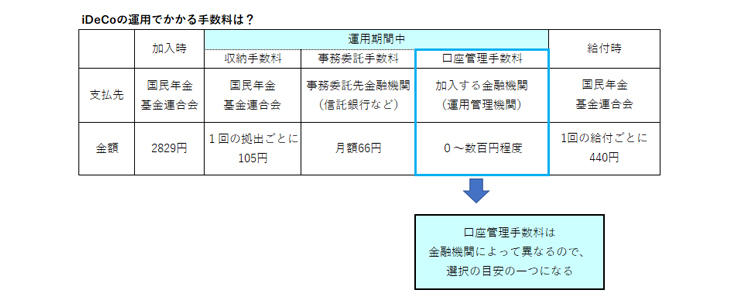

運用リスクを自分で負う事も忘れてはならないポイント。特に投資信託を選んだ場合は、リターンが期待できる反面、元本割れのリスクがあります。定期預金・保険なら原則元本割れの心配はありませんが、「超低金利」の今では資産を増やすという点で、あまり期待できません。加入時、運用時、給付時に手数料が必ずかかるということも。(図6)特に運用期間中にかかる手数料は、何十年も長期にわたると考えると金額が大きくなります。

(図6)

iDeCoは、はじめるにはどうしたらいいの?

iDeCoをはじめるためには、金融機関に口座を開くなどの手続きを自分ですることになります。通常の口座を開くのとは違い、書類を提出してから口座を開くまでに1~2カ月程度審査がかかります。流れは主に以下の3つ。それぞれのタイミングで注意すべきポイントをおさえながら手続きをしていきましょう。

Step1掛金額を決める

iDeCoで積み立てる掛金は毎月5000円以上。上限額は前述したとおり(図3)職業や勤務先の企業年金制度有無などにより変動します。「年単位」で掛金を拠出することも可能。たとえば、毎月の掛け金を少なくし、ボーナス時など余裕のある月にまとめて積み立てることもできます。また、月額掛け金を0円にして年末にまとめて拠出することで、収納手数料を12回から1回分にコストダウンすることも。掛金額は年に1度変更できます。

Step2金融機関を決める

iDeCoの口座は1人1口座と決まっています。変更は可能ですが手続きがかなり面倒。金融機関の変更はしないと考えて慎重に選ぶようにします。まずは、運営管理手数料が0円の運営会社を選びたい。毎月200円の手数料がかかるところと比べると30年間で7万2000円分ものコストカットになるからです。手数料と同様重要なのが、取扱商品のラインナップ。取扱商品の多さや低コストで安定的な商品が揃っているなどをチェックすること。またコールセンターなどのサポート体制が充実している点にも注目。商品選びのサポートサービスやiDeCo専用ダイヤルなど手厚いサポートがあるところが安心です。

Step3商品を決める

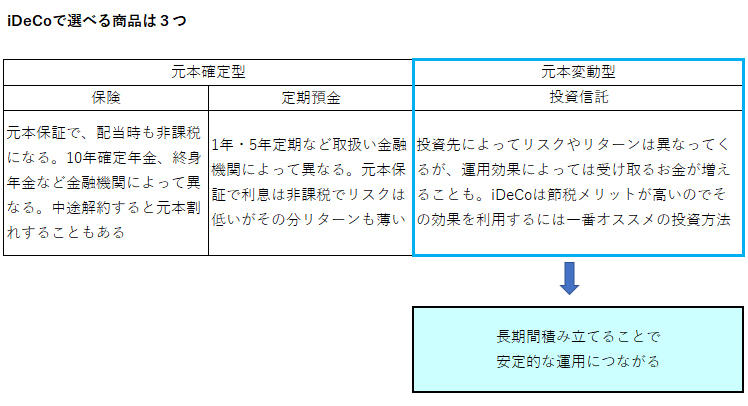

iDeCoで選べる金融商品は「元本確定型」の定期預金・保険と、「元本変動型」の投資信託の3つがあります(図7)。定期預金などの元本確保型なら金利が高いもの、投資信託などの元本変動型なら運用コストが低く長期投資に向いているものを選ぶようにして。特にiDeCoを利用するなら運用益が非課税になるというメリットを活かし、長期運用で大きく増える可能性がある投資信託にチャレンジすることをおすすめします。

(図7)

まとめ

将来必ず必要になる「老後のお金」。自分らしく快適に過ごすために、公的年金や貯蓄だけでは、十分に足りないかもしれません。年収も上がり、将来のことを考える長期的視野が持てるようになった女性管理職は、iDeCoの活用をぜひ考えましょう。ただし、無理は禁物。掛金は変更できるので、はじめるまえに、しっかりと自分の資産計画をたて無理のない範囲にすること。早くはじめるほどお得になるので掛金がきまったら、すぐに手続きにとりかかってください。賢い女性管理職はもう始めていますよ。

▶︎ プロフィール

株式会社回遊舎

“金融”を専門とする編集・制作プロダクション。 お金に関する記事を企画・取材から執筆、制作まで一手に引き受ける。マネー誌以外にも、育児雑誌や女性誌健康関連記事などのライフスタイル分野も幅広く手掛ける。近著に「貯められない人のための手取り『10分の1』貯金術、」「J-REIT金メダル投資術」(株式会社秀和システム 著者酒井富士子)、「NISA120%活用術」(日本経済出版社)、「めちゃくちゃ売れてるマネー誌ZAiが作った世界で一番わかりやすいニッポンの論点10」(株式会社ダイヤモンド社)、「子育てで破産しないためのお金の本」(株式会社廣済堂出版)など。